この記事でわかること

- 経理手続きの必要性~税務調査は怖い~

- 会計ソフトを導入はおススメ

- 税理士などの専門家の活用を検討しよう

経理が必要な理由

資産・負債・資本の状況を明確にし、事業の健全性を評価可能となる。

特に現預金残高、借入金残高などの把握が容易となり資金管理しやすくなる。

収入と支出の状況を明確にし、事業の収益性を評価可能とする。

売上、売上高総利益率(粗利率)、利益が明確になることで自身の事業で利益が出ているのかどうかが客観的に把握可能となる。

投資家、金融機関など事業関係者からの信頼度獲得を得られる。

金融機関から融資を受ける際は決算書や申告書が必要となり日々の経理処理が重要となる。

正確な経理処理をもとに申告。また法令でも経理処理をした結果である会計帳簿が求められる。

税務調査においても作成した会計帳簿を元に調査されるため日々の経理手続きが重要である。

複式簿記と単式簿記

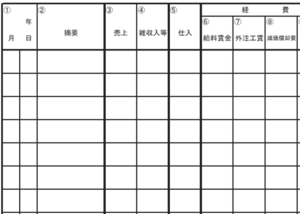

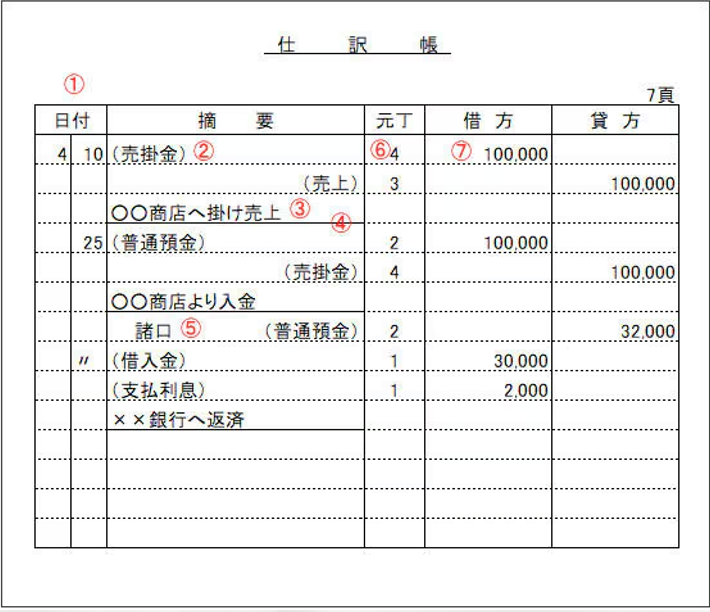

経理処理をしていく中で、成果物として帳簿が作成されます。

帳簿もいくつか種類があるので覚えてしまいましょう!

単式簿記

- 収入と支出のみを記録する最も基本的な会計方法

- 小規模な個人事業主やフリーランスに適している(青色申告選択時は要注意)

- 会計の知識が少ない人にも理解しやすい

- 現金の流れを簡単に把握できるが、企業の財務状況を全面的には把握しにくい

複式簿記

- 収入、支出のほか、資産、負債、資本の変動も記録

- 青色申告を選択する場合は、必須の管理方法

- 各取引を二重に記録する(借方と貸方)ことで、会計の正確性を高める。

- 財務会計の原則に基づき、より詳細な経済活動の記録を可能にする

複式簿記は簿記の資格と取るとより理解が進むよ

選択のポイントは白色申告であれば単式簿記、青色申告であれば複式簿記

白色は経理処理はかなり楽だけど、節税の幅が狭い。青色は経理処理が大変だけど節税の幅が広い。

先ずは白色申告で初めて軌道に乗ってきたら青色申告に変えるという方法もアリだよ!

日々の経理処理

成果物としての帳簿について説明しました。

帳簿を作成するために、具体的に日々どのような経理処理が必要になるか記載します。

家計簿に近い感覚で、日々の入金・出金を抜けもれなく管理する。

基本的には発生基準で処理 ※発生主義は後ほど説明

支出を勘定科目別に分類して損益の把握を明確にする

勘定科目ごとに整理することで損益の内容をより細かく把握することが可能

現預金の残高を管理して、借入金を検討する

事業において現預金残高の把握は重要。

請求書や領収書などの保管をする

会計上も税務上も書類の保存が求めれれている

入出金管理

ビジネスから得られる全ての収入を正確に記録する。 これには、商品やサービスの販売、その他の収入源から得られる金額が含まれる

事業運営に必要な全ての支出を記録。 例えば、原材料の購入、給与の支払い、レンタル料、マーケティング費用、その他経費など

経費は「交際費」や「家賃」など、これは経費になると思わなかった。というものが該当します。経費の過大計上は利益を圧縮するので税務上問題になりがちですが、漏れに関しては利益が増えることになるので税務上のリスクは少ないです。

収入の漏れは、税務調査での指摘事項で多い項目なので注意が必要です。現金受領の代金などは通帳のように履歴として残りにくいので、収入として抜けやすい項目です。売上の抜け漏れは利益が増えることになるので、税務調査でもよく見られるポイントです。

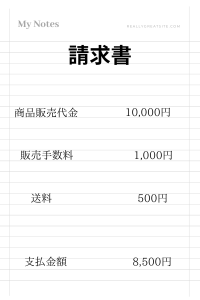

例えば、先のような請求書を見てください。

メルカリをはじめとする小売業なんかでよくみられるフォーマットです。

これはどの金額を売上計上すべきなのでしょうか。

①10,000円、②8,500円

答えは、、、「10,000円」です!

入金後の8,500円で計上する方がいますが、それは誤りです。

このような請求書は建設業なんかでもよく見られます。

売上は相殺後ではなく総額で計上しないといけないのです。

10,000円で売上計上しても、1,500円の経費が計上されるので利益は8,500円で相殺しても総額で計上しても変わらないよ。

変わるのは消費税の納税義務者の判定が変わってきて、相殺計上で計算すると免税事業者だけど、総額で計上すると課税事業者になってしまうこともある!

詳しく知りたい人は問い合わせページから問い合わせしてね。

- Q突然ですが質問です!

ハンドメイド製品の小売業を営んでいます。メルカリで3/31に商品の販売をしました。4/10にメルカリアプリの売上金に反映されました。4/20にその売上金を銀行口座に入金しました。売上はどのタイミングで計上すべきか。

① 3/31(商品販売日)

② 4/10(アプリ内に入金になった日)

③ 4/20(自身の口座に入金になった日) - A

① 3/31(商品販売日)

答えは①となります。会計上、

「すべての費用及び収益は、その支出及び収入に基づいて計上し、その発生した期間に正しく割り当てられるように処理しなければならない。」

と定められているためです。このような計上方法を発生主義と言います。

実務上は②、③で計上する人が多いです。売上の計上時期が早いか遅いかの違いだけですが、それが損益の計算期間を跨いでしまうとその期間の利益が異なってきます。税務調査でも確認されるポイントです。

費用(支出):発生主義

売上(入金):発生主義(実現主義)

での計上となるよ。実現主義という言葉が急に出てきたけど、この記事ではそんなに気にしなくて大丈夫!

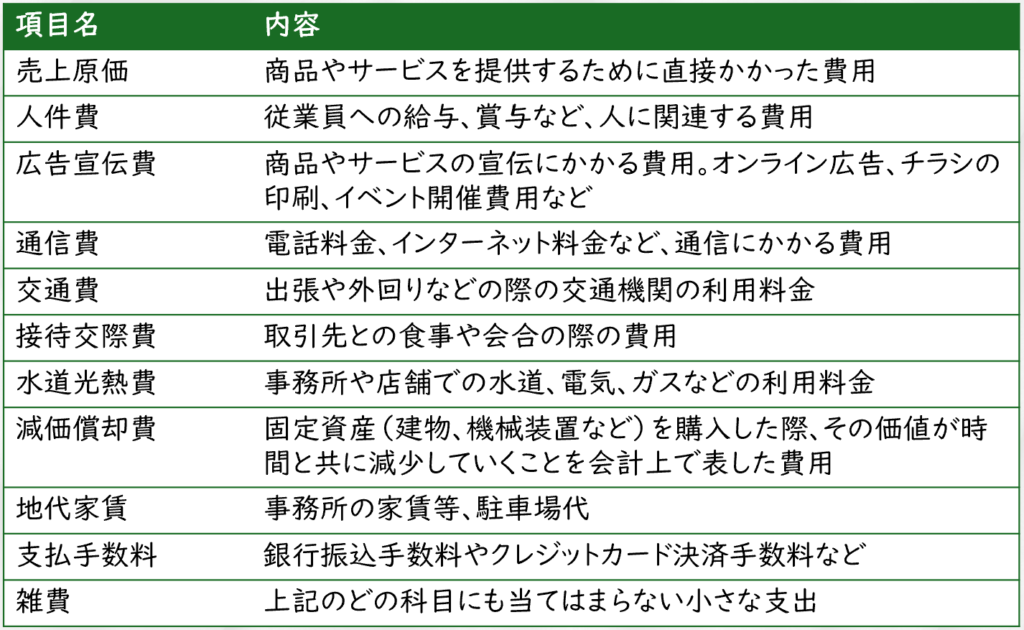

経費管理

発生する支出を下記のような項目に分類します。分類すると言っても項目は比較的自由でこれにしないといけないというような決まりはありません。

例えばガソリン代は「旅費交通費」で分類する人もいれば、「車両費」で分類する人もいます。

ご自身でこんな支出がこれくらいあったと把握できることが重要なのです。

減価償却費だけ少し特殊な項目

10万円以上するものを購入した場合は、10万円がそのまま経費にならず、数年間かけて経費化する固定資産に該当する可能性があるから注意が必要!

固定資産に該当する場合は、固定資産台帳を作成して、減価償却費の計算をしていくよ

※細かい計算方法などはこのブログでは説明しないので気になった人は問い合わせページより問い合わせね

資金管理

「現預金残高がなくなる=事業の失敗」です。

現預金残高を確認して、必要に応じて融資を検討することはとても重要です。

事業の収益性や健全性を評価するためにも以下のようなことを是非検討ください。

<メリット>

- 事業毎の資金や損益を明確になる

- 会計ソフトでの連携の効率性が向上する

⇒プライベートがはいるとそれを削除するなどの手間が発生 - 税務調査時の範囲を限定することができる(プライベート

⇒通帳などを提出する際にプライベート費用も調査官に確認されてしまう

書類管理

日付順や科目毎に整理してファイリングしておくスクラッチブックやノートへの貼り付けも可

PDF等のデジタル化をすることで、検索性が向上し、保管コスト削減につながる。ペーパーレス化によりデジタル化も更なる促進が考えられる。

請求書また領収書は必須書類。入出金明細やクレジットカード明細も準備する。

基本的には紙保存が原則、電子帳簿保存法が適用になるものはデータでの保存が必須。

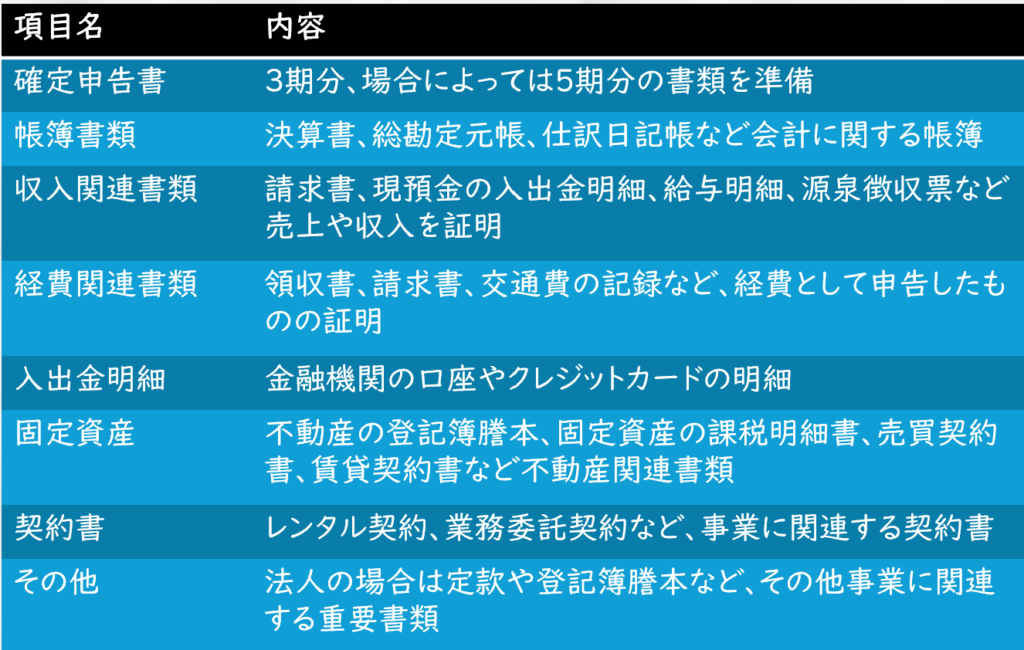

税務調査ではこれらの書類と帳簿が調査対象となる。書類は最低7年間の保存が必要となる

入出金管理から書類管理までを自分だけで完結するのはとても大変。

最近の会計ソフトは優秀で、入出金管理から書類管理まではもちろん、税務申告まで可能なものもある。(法人税は厳しいが)

導入することで諸々の手間がかなり削減される。

創業者が知っておくべき税金

先ずは基本的な申告の流れを確認しましょう。

収入管理・支出管理をして帳簿の作成をする(上記参照)

売上・仕入に関する請求書、領収書の整理&保存をする(上記参照)

上記1,2を日次や月次で管理し、1年間集計した決算書を作成する

決算書とは、貸借対照表、損益計算書、株主資本等変動計算書などで構成される書類

決算書が固まったらそれを元に税務申告書を作成して、申告書に記載した金額を納税する

所得税、法人税、消費税などが主に申告対象の税金となる。

決算書や税務申告書、申告書作成にあたって作成した補助資料などを保存する。保存期間は7年間。

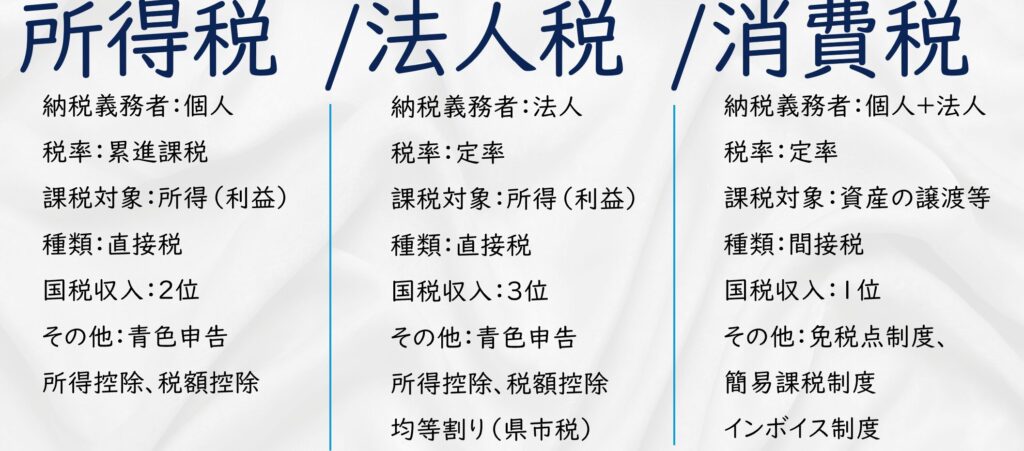

所得税、法人税、消費税を押さえよう

2/16~3/15が申告期限。事業主、副業収入、医療費控除など控除を受けたい人、年末調整していない給与所得者など対象者が幅広い。国税主催の無料申告サポート、会計ソフト、税理士、情報や申告ツールが多いため申告難易度は相対的に低め

事業年度終了の日から2か月以内が申告期限。法人(株式会社、合同会社など法人格を有するもの)などが対象者。自身での申告も可能だが、情報やツールが所得に比べてかなり少ないため難易度は相対的に高い

個人、法人が対象者。申告期日は個人であれば2/16~3/15、法人であれば事業年度終了の日から2か月以内だが、課税期間を選択することができる。インボイス、簡易課税など有利不利が明確に分かれ、難易度もそれに応じて変化する。

税務調査を知る

税務調査は必ず入られるという訳ではありませんが、必ず入らないとも言い切れません。調査の選定にはその年ごとで一定の方向性がありますが、帳簿書類は税務調査があることを前提に事前にしっかり準備しておきたいものです。

基本的には、調査官が総勘定元帳などの帳簿書類を確認して、気になるところがあれば請求書など求められて説明を求められる流れが多いよ。

帳簿書類の作成は非常に重要なのです!

よくある経理上の落とし穴と回避方法

例えばなんでも間でも雑費で計上してしまうケース。雑費は区分できないその他の項目が入る科目なので金額が大きくなると税務調査でのリスクが上がる。

【回避方法】会計ソフト導入、専門家の活用、OCR読み取りや、AIによる自動学習などを活用

レシートや請求書の保存は税法でも求めらており、これらがないとなると経費等が否認される可能性が高まる。現金で支払っているものは領収書等がないが経費の正当性を主張する厳しくなる。

【回避方法】整理整頓、デジタル化、会計ソフト導入。

スマホのカメラでレシートなどを撮影すると、仕訳が自動的に作成され写真が管理サーバーに保管される。

消費税免税事業者だったのが売上等が洩れていて課税事業者になってしまって、所得税(法人税)と消費税がダブルで追徴されたというケースが多い。

【回避方法】知識を身に着ける、専門家の活用。発生基準、総額取引などルールがあることを知る。

棚卸、仕掛工事、貸倒損失など税法特有の論点も多く計算ミスも少なくない。

【回避方法】会計ソフト導入、専門家の活用。個人は会計ソフト導入で計算ミスもかなり減る。法人は専門家に依頼する方が無難

これらの落とし穴を回避するのに「会計ソフトの導入」、「専門家の活用」は有効な解決案だよ。会計ソフトは弥生会計、Freee、マネフォワードを選ぶ人が多い。

弥生会計:シェアNo.1 料金が相対的に安い デスクトップ版あり

Freee:簿記を知らない人が使いやすい 自社申告ソフトあり

マネーフォワード:電子契約など関連するサービスが豊富

経理の外部委託のタイミング

事業計画書の作成、融資などの資金調達、法人設立のサポート、税務手続きなどアドバイスを受けられる。専門家を活用することで本業に集中できるメリットもある。

日々の経理作業や財務管理が煩雑になり、自分だけで管理するのが難しくなった場合。

事業が大きくなり手に負えなくなったのはもちろんこと、経理業務が合う人、合わない人が明確に表れるので、苦手な分野は他人に任せてしまって、得意分野に集中する方が効率的。

税務調査は、調査官との交渉の要素も強い。弁護士と一緒で、専門的な知識がある人のサポートがあると交渉がスムーズにいきやすい。税務調査後である場合は、指摘事項の再発を防止する観点から専門家に依頼するケースが多い。

消費税が課税事業者になってしまう、売上1000万超になったら外部委託を検討しても良い。インボイス登録の必要があり、消費税の管理が必要となったから依頼をするケースも増えている。

税理士の相場は事務所によって全く異なるよ。

探し方は、税理士紹介会社や最寄りの税理士会で問い合わせてみるといいよ。(個人的には後者をお勧め)

公的機関(振興公社、商工会など)で無料相談会をやっているので相談できる機会は少ないないよ!

まとめ

会計は事業の資金を含めた財務状況と、損益状況を把握するのに必須。会計帳簿は税務調査の際に必須になる。十分な準備がないと加算税などペナルティもあるため事前の備えが必要。

会計帳簿の作成、税務申告、書類の保存まで効率的に行ってくれる。

経理の負担を減らし本業に集中できるメリットは大きい。

起業時は弥生会計、freee、マネーフォワードを選択する人が多い。

費用がかかるイメージですが。公的機関の無料相談会など無料で相談できる機会は結構多いです。

私の事務所でも初回相談無料ですのでお気軽にお問い合わせください。